Il movimento correttivo, come ho già scritto in più sedi, è catalogabile al momento e fino a prova contraria come la più sana e normale correzione, che avviene all’interno di un trend rialzista molto forte che ormai dura da mesi.

Quindi prima di decretare la morte del toro e preparare lo spiedo, forse è meglio attendere conferme. Ma di questo ho già parlato nel post precedente, un articolo di natura squisitamente tecnica e quindi dedicato sopratutto ai “graficisti”.

Intanto però, come ben sapete, i segnali macroeconomici in arrivo soprattutto da Wall Street (dove la borsa ha avuto una forza relativa decisamente maggiore rispetto a quella europea) ci lasciano da tempo perplessi.

Ma come ben sappiamo, i mercati finanziari sono comandati non solo dalla macroeconomia, ma da tanti altri fattori che ne possono condizionare l’andamento. Intanto però, negli ultimi tempi, quello che ho percepito più di tutto in assoluto, non era nemmeno euforia: mi sembrava evidente che invece continuasse ad esserci eccessiva fiducia, o come dicono negli USA, confidenza.

Infatti trovavo abbastanza anomalo he il trend riuscisse a reggere bene, malgrado un forte peggioramento di alcuni dati USA che non solo andrebbero ad allontanare il rialzo dei tassi di interesse (caro signor Rosenberg della FED di Boston, le tue parole andranno a compensare altri discorsi “dovish”) ma che frenerebbero in modo evidente l’economia USA.

USA: sorprese negative per la macroeconomia

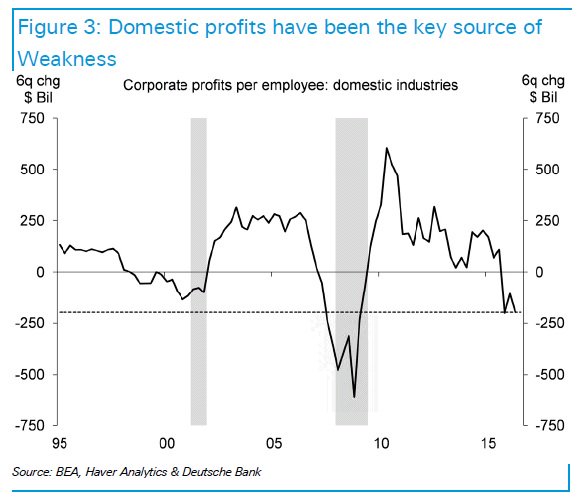

Il tutto inoltre avviene con un dato molto forte sulla redditività aziendale rapportata al numero dei dipendenti. Sembra un dato statistico poco importante. Invece non lo è per nulla ed un drastico peggioramento di questo grafico è un brutto segnale per l’industria e tutta l’area produttiva, ma è anche in prospettiva un elemento anticipatore dei consumi.

Profitti e dipendenti: si è rotto il meccanismo?

La sintesi dell’eccessiva “confidenza” e di un quadro aziendale in peggioramento la vedete da questo grafico. Anche questo è decisamente particolare ma se ragionate un attimo, è tutt’altro che banale. Prendiamo gli utili prospettici delle imprese con il rapporto “trailing P/E”. Andiamo poi a rapportarli all’indice di volatilità VIX.

Eccovi la logica: se aumenta il trailing P/E, significa che i prezzi attuali potrebbero essere troppo alti. Se diminuisce il VIX è perché c’è molta fiducia sui mercati.

Ora, vi sembra normale quando questa fiducia è molto elevata proprio quando gli utili diminuiscono?

SP500 Trailing P/E vs VIX

Questo ratio va a centrare proprio questo strano scenario di mercato.

La cosa preoccupante, secondo me, è l’elemento statistico a livello storico. Ovvero guardate quando, in passato, tale ratio ha raggiunto gli attuali picchi.

Ovviamente questo non significa che proprio in questa settimana l’indice SP500 collassi in modo catastrofico, ma quantomeno deve darci (sempre lei!) la consapevolezza che questo mercato sta vivendo una fase rialzista forse non troppo sana e comunque esagerata.

E nei prossimi giorni capiremo anche se questa correzione è solo un temporale estivo oppure se è veramente l’estate è finita…

Previsioni PIL USA (AtlantaFED esclusa…)

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email ([email protected]).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

VN:F [1.9.20_1166]

CHART of THE DAY: quando il mercato è troppo “confidente” e non solo,

Autore: Finanza.com Blog Network Posts